Zabezpečte svoje bitcoinové portfólio

Bitcoinové býky to majú ťažké, pretože popredná kryptomena sleduje medvediu cestu od dosiahnutia ročného maxima na úrovni 13 900 dolárov na konci júna. Keď cenová korekcia pokračuje, obchodníci sa pýtali, ako zaistiť svoje dlhé pozície BTC. Vďaka rozvíjajúcim sa trhom s kryptoderivátmi môžu účastníci teraz využívať čoraz populárnejšie produkty perpetuum swapových a futures kontraktov, aby mali lepšiu kontrolu nad vystavením riziku..

BTC Krátkodobé medvedie

Napriek tomu, že dlhodobý býčí prípad je stále silný, na dennom grafe BTC / USDT je tu vidieť pretrvávanie krátkodobej medvedice. Koncom júna sa tento pár prvýkrát po viac ako roku obchodoval nad úrovňou 13 900 dolárov, avšak túto hladinu sa nepodarilo prelomiť v polovici júla, čo sa stalo odporom. Vytvoril sa vzor so zdvojeným vrcholom, po ktorom nasleduje klesajúci trend. Nedávno sa dvojici nepodarilo udržať nad dvojitým výstrihom okolo 10 400 dolárov. Okrem toho denné RSI stále pod 50 a denné MACD zostávali v medvedej zóne.

Deriváty a riadenie rizík

Na základe nedávnej cenovej korekcie v BTC je riadenie rizika pomocou bitcoinových derivátov v súčasnosti témou, ktorú by chcel azda každý navštíviť. Ak ste boli investorom na tradičnom finančnom trhu, obchodovanie s derivátmi vám nebude cudzie.

V učebnici je derivátom finančný cenný papier s hodnotou určenou podľa jeho podkladového aktíva. Ide o kontrakt, ktorý zahŕňa dve alebo viac strán, a podkladovými aktívami môžu byť akcie, dlhopisy, komodity, meny, úrokové sadzby alebo trhové indexy..

Čo robí derivát takým populárnym nástrojom? Pretože sa dá použiť na zaistenie pozície, špekulácie o smerovom pohybe podkladového aktíva alebo na zvýšenie podielu na držbe. Je to tiež všestranný nástroj, pokiaľ ide o riadenie rizík. Mnoho finančných inštitúcií neustále obchoduje s derivátmi, ako sú swapy a forwardy, ako súčasť svojich stratégií diverzifikácie rizika.

Deriváty v kryptomene

Trhy s krypto derivátmi sú v porovnaní s tradičnými trhmi relatívne nové a malé, ale to ich nerobí menej lukratívnymi. Rovnako ako futures na akcie alebo úrokové swapy, aj deriváty BTC poskytujú útočisko pred volatilitou a pred fluktuáciou kryptotrhov. Môže tiež slúžiť ako zaisťovací nástroj na vyrovnanie potenciálnych strát. Okrem toho môžu obchodníci využívať deriváty na špekulácie s cenami kryptomien pomocou pákového efektu, čím maximalizujú potenciálne zisky. V kryptosvete existujú tri hlavné druhy derivátov. (1). Večné výmeny; (2). Zmluvy o budúcej zmluve; a (3). možnosti

Zabezpečenie

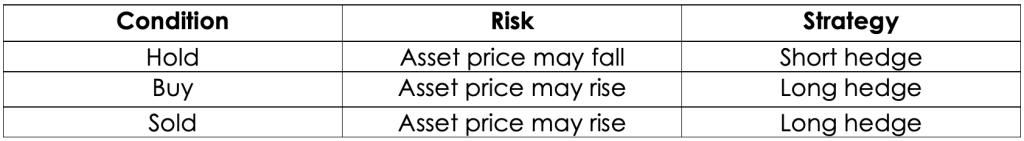

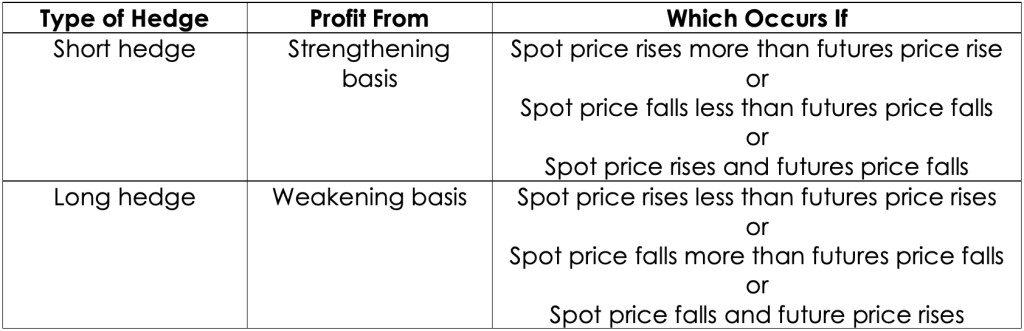

Aj keď rastúce riziko poklesu BTC by nakoniec mohlo v budúcnosti vytvoriť býkovú príležitosť pre býkov BTC, BTC negatívny sentiment sa vytvoril a pre riadenie rizík sa investorom odporúča, aby prehodnotili svoje zaisťovacie a arbitrážne stratégie. Zaistenie zahŕňa použitie viac ako jednej súbežnej stávky v opačných smeroch v snahe obmedziť riziko vážnej investičnej straty. Najskôr sa pozrime na rozdiely medzi zaisťovacími stratégiami.

Zoberme si futures kontrakty ako príklad zaistenia.

Stále existujú ďalšie faktory, ktoré ovplyvnia celkovú zaisťovaciu stratégiu, ako napríklad dátum vypršania platnosti, dlhodobé alebo krátke rozhodnutie a počet zmlúv..

Ochrana dlhých pozícií

Perpetual swap je ďalší štruktúrovaný nástroj, ktorý môžu investori využiť. Predpokladajme, že bitcoin sa teraz na spotovom trhu obchoduje za 9 500 dolárov a permanentný swap BTC sa obchoduje za 9 600 dolárov. Investor si mohol kúpiť bitcoin na spotovom trhu za 9 500 dolárov a súčasne si otvoriť krátku pozíciu v rovnakej hodnote (9 500 dolárov) na trvalom trhu..

- Keď ceny BTC stúpnu, investori by mohli profitovať z spotového trhu.

- Keď ceny BTC klesnú, mohli by investori uzavrieť krátku pozíciu večného swapu a profitovať z toho, aby vyrovnali stratu na spotovom trhu.

Obchodníci by však mali brať do úvahy aj faktory financovania a vyrovnania, ak je súčasťou ich stratégie dlhodobé držanie swapu.

Arbitrážne príležitosti

Arbitráž je praktika obchodovania s cenovým rozdielom medzi viac ako jedným trhom rovnakého tovaru v snahe profitovať z nerovnováhy. Zahŕňa nákup aj predaj vo veľmi krátkom čase. Predpokladajme rovnaký scenár, keď sa bitcoiny na spotovom trhu obchodujú za 9 500 dolárov a trvalý swap BTC je 9 600 dolárov. Investor nakúpi bitcoin na spotovom trhu za 9 500 dolárov a súčasne si otvorí krátku pozíciu v rovnakej hodnote (9 600 dolárov) na trvalom trhu..

- Investori môžu mať zisk, ak sa rozpätie medzi týmito dvoma zmenší.

- Ak sa šírenie rozšíri, nerealizovaná P&L swapu sa zmení na záporné. V tejto situácii môžu investori počkať na splatné vyrovnanie. Marková cena swapu sa zvyčajne počíta na základe spotovej ceny, takže marková cena by bola veľmi blízko spotu a zisk by bol asi 9 600 dolárov – 9 500 dolárov = 100 dolárov

- Keď je spotová cena vyššia ako swapová cena, celkový zisk presahuje 100 dolárov.

Záver

Zaistenie nie je vykonávanie bezrizikových obchodov. Namiesto toho ide o pokus o zníženie známych rizík pri obchodovaní. Je to dôležitá stratégia na tradičných finančných trhoch a v riadení podniku. Obchodníci s kryptomenami si môžu osvojiť postupy, ktoré sa často používajú v oblasti akcií, devízových kurzov a obchodovania s komoditami. Rovnako ako akýkoľvek iný obchod s rizikom / výnosmi, aj hedging vedie k nižšej návratnosti pre zúčastnenú stranu, ale môže ponúknuť významnú ochranu pred rizikom poklesu..