Kako se prihodnji prihod CME ETH začne ta teden, se razlikuje od terminskih pogodb BTC leta 2017

Podrobnejši pregled uvedbe CME-jevih terminskih pogodb Ether in njenega potencialnega vpliva na ceno ETH

Eter terminske pogodbe so se začele prodajati na trgovski borzi v Chicagu 7. februarja 2021. Pričakovani instrument je prvi te vrste za domači kovanec mreže Ethereum – prihaja iz uveljavljene, svetovno znane borze..

V tem poročilu OKEx Insights preučujemo nov izdelek CME in njegove posledice za trg ETH. Pri tem analiziramo nedavne cenovne ukrepe ETH in jih primerjamo z zgodovino cen BTC pred, med in po uvedbi terminskih pogodb CME Bitcoin – saj lahko prejšnji trendi v slednjem nekoliko osvetlijo morebitne prihodnje gibanje cen ETH.

Najprej pa na kratko – današnja industrija kriptovalut se razlikuje od tiste konec leta 2017. Zato bomo še videli, kakšna zanesljivost lahko zgodovina cen BTC temelji na lastni poti ETH.

Podrobnejši pogled na terminske pogodbe CME Ether

CME-jeve terminske pogodbe ETH so nov finančni instrument, poravnan z gotovino, ki temelji na ceni domačega kovanca Ethereuma. Trgujejo pod kodo izdelka "ETH" med 23:00 in 22:00 UTC, od nedelje do petka. Vsaka pogodba velja za 50 ETH in je navedena v trenutni ceni USD / ETH v skladu z referenčno stopnjo CME CF Ether-Dollar. Pomembno je, da pogodbe potečejo zadnji petek ustreznega pogodbenega meseca.

CME je največja svetovna borza izvedenih finančnih instrumentov. Redno vidi dnevne količine in odpira obresti na deset milijard dolarjev. Medtem ko OKEx in druga mesta trgovanja že nekaj časa ponujajo svoje terminske pogodbe ETH, vpliv, ki ga ima CME na tradicionalnih trgih, zagotovo veliko prispeva k legitimaciji Ethereuma do novega razreda vlagateljev..

Prevlada ETH na trgu se je po objavi CME povečala

V tednih, odkar je CME 16. decembra napovedal terminske pogodbe za ETH, se je cena ETH povišala s približno 662 dolarjev na nedavni rekord v višini več kot 1.825 dolarjev. Vendar pa je skoraj vsaka večja kriptovaluta v istem obdobju doživela pomemben dvig cen. Zato je težko oceniti resnični vpliv, ki ga je novi instrument že imel na ceno domačega premoženja Ethereuma.

Kljub temu primerjave med skupno tržno kapitalizacijo kriptovalut in BTC in ETH kažejo, da je odobritev CME-ja spodbudila sorazmerno več nakupov ETH. Glede odstotka dobička med prvotno objavo in uvedbo 7. februarja je ETH prehitel širši trg in BTC.

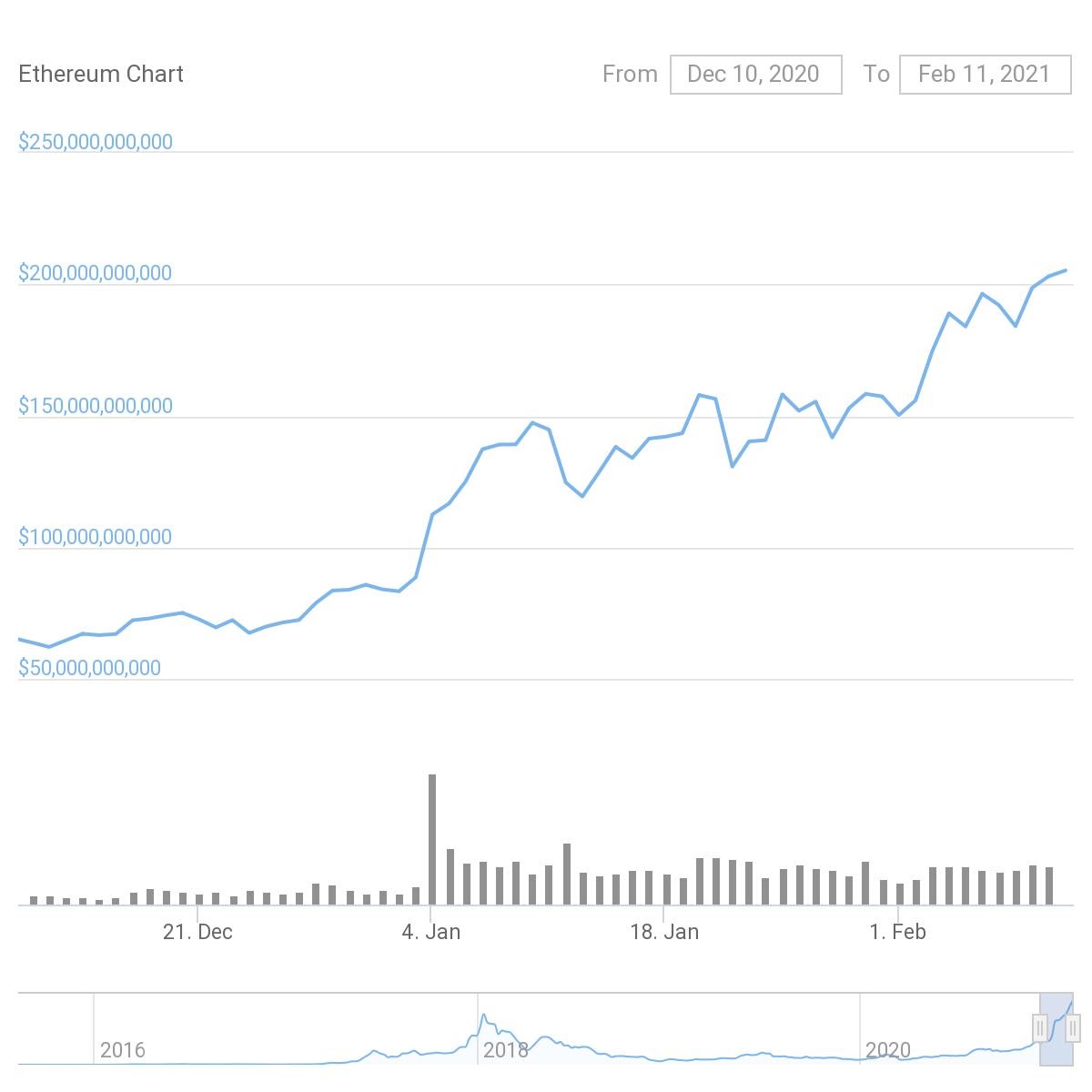

Tržna kapitalizacija ETH se je 16. decembra z nekaj več kot 67 milijardami dolarjev povečala na več kot 192 milijard dolarjev, kar je približno 186,5-odstotno povečanje, ko so terminske pogodbe za ETH zaživele. V istem obdobju se je trg BTC povečal s 365 milijard na 725 milijard dolarjev, kar je približno 98,6% več. Skupni trg kriptovalut se je povečal s 574,1 milijarde na 1,2 bilijona dolarjev ali približno 110%.

Naraščajoča prevlada ETH na trgu v primerjavi z ostalo industrijo prav tako nakazuje posebno navdušenje nad ETH po napovedi CME. Celotni tržni delež ETH, ki je 16. decembra znašal 11,64% celotne industrije kriptovalut, je po podatkih iz 5. februarja dosegel nad 17,5%. TradingView.

"Tokrat je drugače"

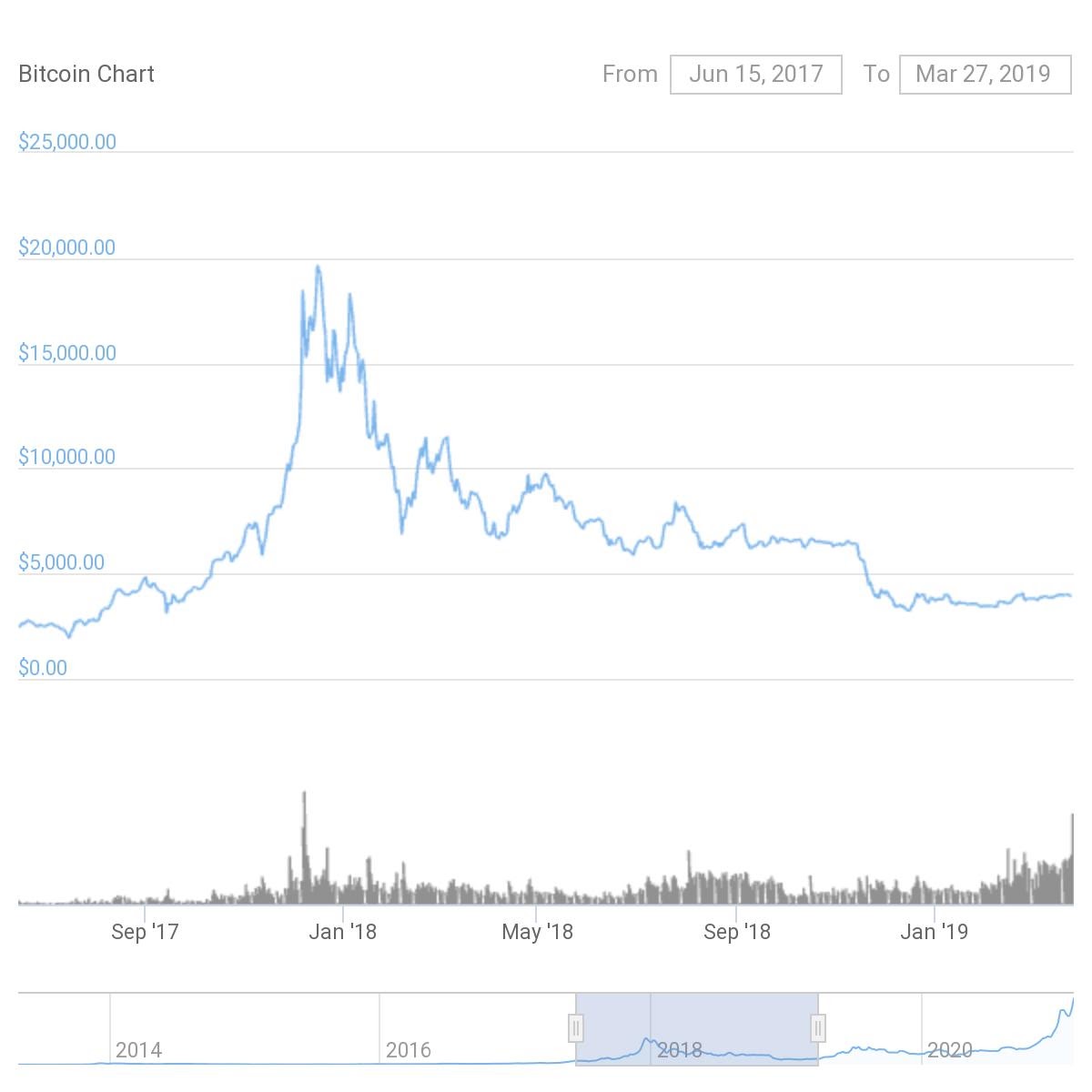

V času pred prihodom terminskih pogodb na ETH so številni opazovalci na hitro najbolj euforične Eterce opomnili na BTC-jev prvenec na CME. Po objavi podobno hiper izvedenega derivata kriptovalut 31. oktobra 2017 se je cena BTC / USD zvišala s približno 6.500 USD.

Vrhunec je dosegel tik pod 20.000 dolarji 16. decembra, dan pred uvedbo CME-jevih Bitcoin terminskih pogodb. Takoj je sledil celoletni medvedji trg, ki je do decembra 2018 znižal cene BTC na približno 3.220 ameriških dolarjev.

Tako kot BTC konec leta 2017 je tudi ETH dosegel novo najvišjo vrednost v dneh neposredno pred uvedbo terminskih pogodb CME. Širši kontekst obeh dogodkov pa je povsem drugačen. BTC terminske pogodbe so se začele trgovati po večmesečnem paraboličnem dobičku. Vodilna kriptovaluta je 4. januarja 2017 – skoraj leto pred uvedbo terminskih pogodb za BTC – dosegla najvišjo raven vseh časov. Do decembra je trg zajela polna špekulativna manija, ki jo je deloma poganjala norost, ki je ponujala prvotne kovance. Karkoli, povezano z blockchain, je bilo prejemanje neupravičena pozornost vlagateljev. Hype je ceno BTC premaknil za najvišjo vrednost 1.130 USD, ki je bila postavljena konec leta 2013, za več kot 1.600%. Če pogledamo nazaj, je bil odpiralni vrh neizogiben.

V nasprotju s tem pa so terminske pogodbe ETH začele delovati, kar je po mnenju mnogih začetek večmesečnega bikovega trga. Ko je CME ta teden lansiral instrument, je bila cena ETH pred kratkim presegla njegova predhodna najvišja vrednost okoli 1.450 USD. Dejansko se je v dneh od uvedbe drugo uvrščena digitalna valuta po tržni kapitalizaciji nadaljevala z vzponom – 10. februarja je dosegla nov vrh nad 1.825 ameriških dolarjev.

V primeru ETH lahko legitimnost, ki jo prinese lansiranje CME, lahko dopolni nedavni odvzem najvišjih vrednosti. Po letih trgovanja pod tržnim vrhom novi vrhovi pogosto pripeljejo do bolj navzgor – in ne do daljšega popravljanja.

Industrija kriptovalut je leta 2021 bolj zrela

V podporo temu, da se ETH nadaljuje, je povečana zrelost trga kriptovalut leta 2021. Bikovski tek leta 2017 je bil usmerjen v maloprodajo. Nasprotno pa dokazi kažejo na vse večje zanimanje institucij za BTC in ETH danes.

Grayscale, največji upravljavec digitalnih sredstev, je v zadnjih mesecih odkupoval ogromne količine ETH. Družba je v svojem premoženju, ki je bilo objavljeno 10. februarja napovedal Imetja ETH v višini 5,4 milijarde USD.

Dodelitev predstavlja več kot 200-odstotno povečanje glede na 1,79 milijarde dolarjev razglašena na dan, ko je CME objavil svoje terminske pogodbe ETH. Institucionalno prijazna investicijska družba je v februarskem poročilu podprla povečan odkup podrobno Vrednost Ethereuma za stranke.

Analitiki menijo, da potencial decentraliziranega financiranja morda privablja tudi institucionalne vlagatelje v ETH. Medtem ko izkoriščanja, specifična za protokol, in ranljivosti pametnih pogodb še naprej predstavljajo oviro za vstop največjim upravljavcem denarja na planetu, nekateri komentatorji verjeti da institucije vlagajo v ETH kot način, kako izkoristiti rast še vedno visoko tveganega sektorja.

Kako lahko terminske pogodbe CME vplivajo na ceno ETH

Kljub temu, da je bil poravnan z gotovino in ni zahteval nobenega dejanskega ETH za zamenjavo lastnika, se zdi, da je začetek prodaje terminalov Ether komplementaren z vse bolj bikovskim razpoloženjem, ki obkroža Ethereum. Čeprav novi izdelek verjetno ne bo sprožil večletnega medvedjega trga, obstajajo dokazi, da lahko pogodbe same vplivajo na ceno ETH v krajših časovnih okvirih..

Uvedba terminskih pogodb pesimistom omogoča, da stavijo na depreciacijo cen, kar ustvarja pritisk na znižanje cen osnovnega sredstva. Številne študije so raziskovali razmerje med promptno ceno BTC in terminskim trgovanjem. Nekateri celo domnevajo, da je bilo delno prizadevanje CME-jeve Bitcoin ponudbe nadzor BTC-jeva cena.

Tako kot novi izdelek ETH podjetja CME tudi terminske pogodbe na borzo BTC potečejo zadnji petek ustreznega pogodbenega meseca. Analiza BTC in drugih trgov opombe povečan obseg in nestanovitnost okoli datumov izteka terminskih pogodb.

Equities.com zaključuje da so razprodaje običajno pred iztekom pogodbe, pri čemer se cena BTC pogosto vrne v 24 urah takoj po tem. Podobno tudi 2019 poročilo avtor Arcane Research je v dneh pred iztekom opazil povprečni padec cen BTC za 2,27%, skupaj z večjimi količinami in nestanovitnostjo. Verjetni vzroki za tako spreminjajoče se tržne metrike so nenadna prestavitev položajev trgovcev, ko se približuje iztek, skupaj s prizadevanji največjih udeležencev na trgu, da ugodno spremenijo ceno.

Tako kot pred uvedbo terminskih pogodb za BTC je tudi novi derivat etra CME že pozitivno vplival na ceno ETH. Sprejem z enega največjih trgovskih mest na planetu je spodbudil večje institucionalne nakupe, kar dokazuje vse večja dodelitev ETH v Grayscaleu.

Vendar se zdi, da se podaljša razprodaja ETH po uvedbi terminskih pogodb zgodi v povsem različnih fazah njihovih tržnih ciklov. Navdušenje nad Ethereumom, ki ga deloma spodbuja rastoči sektor DeFi, ki ga podpira, delno pa bikovsko cenovno ukrepanje BTC, se zdi, da se krepi, vendar še zdaleč ni blizu mrzlice konec leta 2017.

Ob koncu prvega tedna trgovanja je prezgodaj, da bi ugotovili, ali bodo te ugotovitve, ki izhajajo iz trendov, ki izhajajo iz izteka terminskih pogodb CME za BTC, veljale za ceno ETH. Glede na to, da se zdi, da BTC kaže enake splošne trende kot bolj tradicionalni trgi, ki obkrožajo terminske pogodbe, bi lahko bilo pravično sklepati, da se bo ETH obnašal podobno. Dnevi pred zadnjim petkom v mesecu bodo zagotovo tisti, ki bodo pozorni na tiste, ki aktivno trgujejo z najpomembnejšimi altcoini.

OKEx Insights predstavlja tržne analize, poglobljene funkcije in kurirane novice kripto strokovnjakov.

![upload-2765[1]](https://www.theparlotones.net/wp-content/uploads/2021/03/upload-27651-1024x656-65x65.png)