Revisión en profundidad: ¿Qué desencadena la nueva ola de bombo de Stablecoin?

En solo 6 meses, el concepto de monedas estables acaba de cambiar

La segunda ola de locura por las monedas estables llegó al mercado a principios de 2019, pero la moneda estable de hoy ya difiere de la del año pasado..

I. ¿Qué son las monedas estables??

Una moneda estable es una moneda vinculada a una moneda fiduciaria, generalmente el dólar estadounidense, para mantener un valor estable. Como los tipos de cambio de las monedas fiduciarias son relativamente estables y menos volátiles, las monedas estables permiten usos prácticos de las criptomonedas en la vida cotidiana..

II. ¿Por qué necesitamos monedas estables? Cual es su valor?

Esta es una pregunta muy importante, pero rara vez abordada..

1. Stablecoin es una puerta de entrada a la inversión en activos digitales

Desde la segunda mitad de 2017, algunos países y ciudades han comenzado a restringir o incluso prohibir las transacciones de activos digitales al limitar los canales de pago para los intercambios en los bancos, a fin de limitar la entrada de monedas fiduciarias al mercado de criptografía. En ese momento, muchos intercambios se vieron obligados a cerrar en China, pero había nuevos comerciantes y nuevos fondos que buscaban ingresar al mercado. Su única opción que quedaba era el comercio OTC, y comenzaron a comerciar directamente a través de los grupos de Telegram y WeChat. Sin embargo, tenían que asumir riesgos significativos para negociar en canales no supervisados e intercambios no establecidos. Para aliviar sus molestias y riesgos, las monedas estables vinculadas a monedas fiduciarias, como USDT (1 USDT: 1 USD), se convirtieron en una puerta de entrada ideal para que los inversores accedan al mercado de activos digitales..

2. Las monedas estables ofrecen una buena reserva de valor para la inversión en activos digitales

Los precios de los activos digitales están sujetos a una volatilidad relativamente alta, especialmente cuando el mercado está experimentando una recesión. Si los comerciantes no están dispuestos a correr el riesgo de la volatilidad de los precios o el retiro de efectivo, o cuando los intercambios no admiten pares de comercio fiduciario, el comercio con monedas estables parece ser su única opción..

Las monedas estables más populares bajo el foco de atención el año pasado tenían como objetivo resolver el problema del comercio de activos digitales. Una buena moneda estable debe tener un mecanismo de estabilidad confiable para garantizar que su precio no experimente una volatilidad excesiva. También debe tener influencia entre las comunidades de inversión masiva. Debe ser muy accesible y estar en asociación con varios intercambios que ofrecen una buena cantidad de pares comerciales de monedas estables para que los inversores operen..

Fundamentalmente, las monedas estables en los primeros días eran un producto que se desarrolló rápidamente para responder a la demanda de comercio de activos digitales, así como para resolver las controversias en torno a las regulaciones de comercio fiduciario. Cuanto más fluctúan los precios de las criptomonedas, más valiosas son las monedas estables. Esperamos que cuando todos los países hayan levantado sus restricciones sobre el comercio fiduciario, las monedas estables perderán su valor..

3. Stablecoin es una práctica herramienta de liquidación de pagos en tiempo real

Las monedas estables de JP Morgan y el Mizuho Bank de Japón son buenos ejemplos.

Blockchain facilitó una mejora significativa en los sistemas de liquidación de pagos, especialmente en el pago entre entidades. Las monedas estables desarrolladas por estos dos bancos son esencialmente redes de liquidación de cadenas de bloques, cuyo valor crecerá cuando más instituciones financieras y clientes se unan a la red. Las monedas estables también podrían considerarse “facturas de aceptación bancaria” en una cadena de bloques interbancaria.

4. Las monedas estables son monedas globales descentralizadas y activos de refugio seguro.

Volvamos a lo básico: Bitcoin se creó como una moneda no estatal que permite la libre competencia..

En comparación con el sistema monetario actual, una forma de moneda transparente y estable como Bitcoin, podría ser un nuevo activo de refugio seguro para las personas en Venezuela y Zimbabwe que tienen que enfrentar la hiperinflación y los incumplimientos de la deuda soberana..

Puede parecer imposible por ahora, ya que el precio de Bitcoin no es estable: un activo volátil no puede usarse como depósito de valor ni como activo de refugio seguro..

Pero es solo cuestión de tiempo para que Bitcoin brille.

Es posible predecir que cuando el valor de Bitcoin sea significativo y cuando su fricción con el mercado sea baja, se convertirá en una moneda estable. Solo Bitcoin, en lugar de monedas estables, puede crear un nuevo tipo de “crédito” y realizar el valor de inversión del activo..

El valor central de la moneda estable se ha desplazado gradualmente de facilitar la inversión en activos digitales a la liquidación de pagos. Stablecoin 2.0 marca la transformación de la industria blockchain de la especulación a la creación de valor.

III. Diferentes modelos de Stablecoins

El año pasado, cuando los actores de la industria se subieron al tren de las monedas estables, muchos analistas intentaron categorizar las monedas estables, generalmente en tres tipos: con garantía fiduciaria, con garantía criptográfica y con garantía algorítmica. Sin embargo, este tipo de categorización es bastante ambiguo, especialmente para el último.

Si echamos un vistazo más de cerca al protocolo de cada moneda estable, podemos encontrar fácilmente que la lógica detrás de ellas es simple: todas las monedas estables son muy parecidas a las monedas fiduciarias creadas bajo el sistema monetario internacional..

El actual sistema monetario internacional se desarrolla a partir del patrón oro. Sin embargo, durante la Primera Guerra Mundial, cuando los países en guerra imprimieron dinero irredimible y restringieron la importación y exportación de oro para asegurar un presupuesto militar, el patrón oro ya no pudo sostenerse. Hasta después de la Segunda Guerra Mundial, el gobierno de los EE. UU. Introdujo el patrón de cambio de oro al vincular el dólar estadounidense al valor del oro. Desafortunadamente, a medida que ascendía la crisis del dólar estadounidense en 1976, el sistema de Bretton Woods colapsó, marcando el final del sistema del patrón oro y también el comienzo de una fase de flotación libre..

Sin un sistema de creación de dinero garantizado, los países comenzaron a establecer diferentes políticas fiscales y una serie de controles de oferta monetaria para estabilizar el valor de sus monedas. (Para impulsar el crecimiento económico, la mayoría de los gobiernos establecen políticas para manejar la inflación y la devaluación de la moneda. “Estabilizar” el valor de una moneda significa mantener una tasa de inflación planificada). Por lo general, la estabilidad de una moneda viene determinada principalmente por su poder adquisitivo real, mientras que su tipo de cambio internacional también se tomará como referencia..

Simplemente podemos dividir las monedas estables en dos tipos principales. Una es la emisión con garantía de activos, que comparte muchas similitudes con el patrón oro: reservar oro para emitir dinero de valor equivalente. La emisión con garantía de activos puede clasificarse además en con garantía fiduciaria o con garantía de criptomonedas.

- Las monedas estables como USDT, TrueUSD, GUSD y PAX tienen garantía fiduciaria.

- Las monedas estables como BitUSD y DAI están garantizadas por criptomonedas.

El otro tipo importante es la emisión de “imitación del banco central”, para la cual una moneda no está vinculada a ningún otro activo. Para estabilizar el valor de la moneda, su emisor debe estimar la demanda del mercado y administrar la oferta de moneda de forma dinámica. Los medios de gestión incluyen recompra de bonos, ajuste de tasas de interés y operaciones de mercado abierto..

- Imitando el modelo de recompra de bonos: Basecoin

- Imitando el modelo de tasa de interés variable: NuBits

- Imitando el modelo de operaciones de mercado abierto: Reserve, Terra

Aunque el valor central de la moneda estable es mantener un precio comparativamente estable (principalmente frente a las monedas fiduciarias), los modelos de emisión convencionales actuales tienen sus propias desventajas y defectos:

- El principal problema para el modelo con garantía fiduciaria es su dependencia de la credibilidad de la empresa emisora: cómo podemos garantizar que la empresa tenga una reserva fiduciaria suficiente, que no emita en exceso y que no se escape con dinero..

- El modelo con garantía de criptomonedas está restringido por la volatilidad de los activos con garantía. Este modelo difícilmente puede tener éxito en este momento sin un mercado de criptomonedas maduro y bien desarrollado..

- Para los modelos de recompra de bonos y de imitación de tasa de interés variable, el mayor desafío proviene de la caída del valor de las monedas estables. Los emisores deben evitar que los inversores realicen ventas a corto plazo a largo plazo en situaciones de recesión del mercado o que no compren sus bonos con la moneda estable y aumenten su propia reserva. El problema es que sus bonos e intereses de ahorro no poseen ningún valor intrínseco y comparten la misma fragilidad con el sistema de monedas estables..

- Para el modelo de operaciones de mercado abierto, es muy difícil para el emisor asegurar una reserva de divisas adecuada. En otras palabras, es posible que la empresa emisora no tenga fondos suficientes para recomprar una enorme cantidad de monedas estables del mercado secundario..

IV. Una comparación de los modelos

1. Por los protocolos subyacentes

Stablecoins como Reserve y Terra estabilizan sus precios comprando / vendiendo las monedas en el mercado abierto. Sin embargo, este enfoque se considera el menos práctico y es muy difícil de escalar y desarrollar a largo plazo. En pocas palabras, ¿cómo pueden la reserva y los ingresos de una plataforma de comercio electrónico o un fondo de inversión estar a la altura del poder adquisitivo del mercado global de monedas estables? Este tipo de monedas estables solo pueden funcionar en mercados pequeños o regionales..

Las monedas estables como BaseCoin y NuBits representan los modelos de “recompra de bonos” y “tasa de interés variable”, que enfrentan la mayor dificultad en el diseño de productos en comparación con otros protocolos. El protocolo está todavía en su infancia y tiene un gran margen de mejora. Desafortunadamente, NuBits ya ha fallado debido a la falla irrecuperable en su diseño..

Las monedas estables respaldadas por criptomonedas como BitUSD y DAI están muy influenciadas por la volatilidad periódica del mercado y la madurez del mercado de criptomonedas. En la etapa actual, el mercado de las criptomonedas aún no está completamente desarrollado. La estabilidad de precios de los activos garantizados sigue siendo indeseable. Además, muchos inversores en criptomonedas en el mercado carecen del sentido y la capacidad del arbitraje..

Comparativamente, las monedas estables respaldadas por dinero fiduciario como USDT, GUSE, TrueUSD y PAX ejecutan un protocolo mucho más simple, pero también son el modelo más práctico hasta ahora..

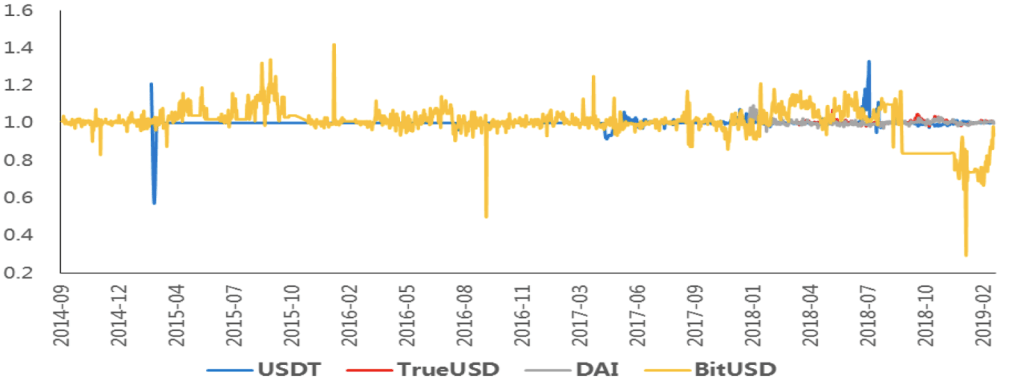

2. Por los precios históricos

En términos de estabilidad de precios, las monedas estables respaldadas por dinero fiduciario tuvieron el mejor desempeño entre todas las monedas estables. Tomar una >Desviación estándar del 5%, la relación de PAX para la desviación del precio del rango normal en los últimos 153 días es 1,96%; La proporción de TrueUSD durante los últimos 358 días también es del 1,96%; La relación del USDT durante los últimos 1458 días es del 4,05%; mientras que la proporción de GUSD de los últimos 144 días es del 9,72%.

Mientras tanto, las monedas estables respaldadas por criptomonedas tienen la peor estabilidad de precios. La proporción de DAI es 8.67% durante los últimos 427 días; La proporción de BitUSD es del 68,9% durante los últimos 1579 días.

El mercado de la moneda estable algorítmica NuBits, que comparte el protocolo de emisión similar con los bancos centrales, ya se ha desplomado sin signos de volver en un futuro próximo..

V.Análisis de la perspectiva de las monedas estables

1. Las monedas estables garantizadas por Fiat siguen siendo la corriente principal.

En los próximos dos años, se espera que florezcan las monedas estables con garantía fiduciaria. Requerirá emisores más confiables, un mejor sistema de auditoría y un marco regulatorio más maduro..

En 3 a 5 años, las monedas estables de “imitación del banco central” algorítmicas y garantizadas por activos de blockchain experimentarán un mayor crecimiento, impulsadas por la maduración del mercado de activos digitales y los inversores..

En el futuro, cuando el mercado digital madure, es posible predecir que Bitcoin eventualmente se convertirá en una moneda estable..

2. Las monedas fiduciarias digitales y las monedas estables aún no son competitivas

Si las monedas estables están diseñadas para satisfacer la necesidad de comercio de activos digitales, siempre que la regulación sobre el comercio de fiat a token en todo el mundo siga siendo estricta, las monedas estables seguirán teniendo su valor de mercado..

Cuando un banco utiliza una moneda estable como herramienta de liquidación de pagos, se convierte en una “moneda fiduciaria digital”. En este caso, lo que respalda a la moneda estable no es un banco central, normalmente la máxima autoridad monetaria de un país, sino el crédito de un banco comercial. La premisa es que el banco debe tener fondos suficientes para respaldar la emisión..

3. Las monedas estables de JP Morgan y Mizuho Bank son esencialmente herramientas de liquidación de pagos, pero son piedras angulares para construir un ecosistema..

La moneda JPM de JP Morgan está vinculada 1: 1 por el dólar estadounidense y circulará entre el banco y sus clientes institucionales. J Coin, inventado por Mizuho Bank, se puede canjear 1: 1 por 1 Yen japonés y puede ser utilizado por los consumidores en general para liquidar pagos minoristas..

Para los clientes, ambas criptomonedas no suponen una diferencia significativa entre poner sus billetes de dólar en el banco y ver cómo aumentan sus cifras de saldo. Sin embargo, para los bancos, podrán aprovechar la red basada en blockchain “El comercio es el acuerdo”, que aumentará en valor a medida que la red se expanda. Como pioneros de este tipo de “moneda estable”, disfrutarán de la ventaja de ser el primero en moverse frente a sus pares en el futuro..

Por último, pero no menos importante, se ha cuestionado si el crecimiento de las monedas estables significa el llamado período Cryptocurrency 2.0. El artículo tiene como objetivo aclarar dos puntos importantes:

- La moneda estable no representa un período de Criptomoneda 2.0. En cambio, es simplemente una rama desarrollada bajo las regulaciones sobre el mercado de inversión blockchain. Sin embargo, refleja el objetivo que anhela el mercado de activos digitales: un Bitcoin “estable”..

- La adopción de la moneda estable por parte de los gigantes bancarios significa un gran avance en la aplicación blockchain, ya que ha llevado la tecnología de la inversión en activos digitales a la liquidación financiera del mundo real..

Hasta ahora, las monedas estables emitidas por los gigantes bancarios son totalmente canjeables por monedas fiduciarias vinculadas sin ningún problema de creación de moneda. En el futuro, al ser adoptada por los gigantes financieros de todo el mundo para elevar la eficiencia de la liquidación de pagos ascendentes y descendentes, la moneda estable potencialmente desempeñará un papel más importante en la revolución de la cadena de bloques..

Advertencia de riesgo: el comercio de activos digitales implica un riesgo significativo y puede resultar en la pérdida de su capital invertido. Debe asegurarse de comprender completamente el riesgo involucrado y tener en cuenta su nivel de experiencia, objetivos de inversión y buscar asesoramiento financiero independiente si es necesario.