Los toros de Bitcoin han tenido dificultades ya que la criptomoneda líder ha estado siguiendo un camino bajista desde que alcanzó el nivel más alto del año de $ 13,900 a fines de junio. A medida que continúa la corrección de precios, los operadores se preguntan cómo cubrir sus posiciones largas en BTC. Gracias al auge de los mercados de derivados criptográficos, los participantes ahora pueden aprovechar los productos de contratos de futuros y permutas perpetuas cada vez más populares para tener un mejor control de su exposición al riesgo..

BTC bajista a corto plazo

A pesar de que el caso alcista a largo plazo sigue siendo fuerte, aquí se ve una persistencia de la tendencia bajista a corto plazo en un gráfico diario BTC / USDT. A fines de junio, el par se negoció por encima del nivel de $ 13,900 por primera vez en más de un año, sin embargo, el par no logró romper ese nivel a mediados de julio, y eso se convirtió en una resistencia. Se ha formado un patrón de doble techo seguido de una tendencia bajista. Recientemente, el par no pudo mantenerse por encima del doble escote superior en alrededor de $ 10,400. Además de eso, el RSI diario todavía está por debajo de 50 y el MACD diario se mantuvo en la zona bajista..

Derivados y Gestión de Riesgos

A la luz de la reciente corrección de precios en BTC, la gestión del riesgo mediante el uso de derivados de bitcoin es ahora un tema que quizás todo el mundo quiera volver a examinar. Si fue un inversor en el mercado financiero tradicional, no será ajeno a la negociación de derivados.

En el libro de texto, un derivado es un valor financiero con un valor determinado por su activo subyacente. Es un contrato que involucra a dos o más partes, y los activos subyacentes pueden ser acciones, bonos, materias primas, divisas, tasas de interés o índices de mercado..

¿Qué hace que el derivado sea un instrumento tan popular? Porque se puede utilizar para cubrir una posición, especular sobre el movimiento direccional del activo subyacente o dar apalancamiento a las posiciones. También es una herramienta versátil en lo que respecta a la gestión de riesgos. Muchas instituciones financieras negocian constantemente derivados como swaps y forwards, como parte de sus estrategias de diversificación de riesgos..

Derivados en Crypto

Los mercados de derivados criptográficos son relativamente nuevos y pequeños en comparación con los tradicionales, pero eso no los hace menos lucrativos. Al igual que los futuros de acciones o los swaps de tasas de interés, los derivados de BTC ofrecen protección contra la volatilidad y la fluctuación de los mercados de cifrado. También puede actuar como una herramienta de cobertura para compensar pérdidas potenciales. Además de eso, los operadores pueden utilizar derivados para especular sobre los precios de las criptomonedas con apalancamiento, maximizando las ganancias potenciales. Hay tres tipos principales de derivados en el mundo de las criptomonedas. (1). Swaps perpetuos; (2). Contratos de futuros; y (3). Opciones

Cobertura

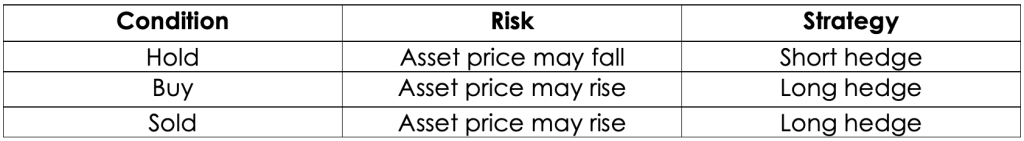

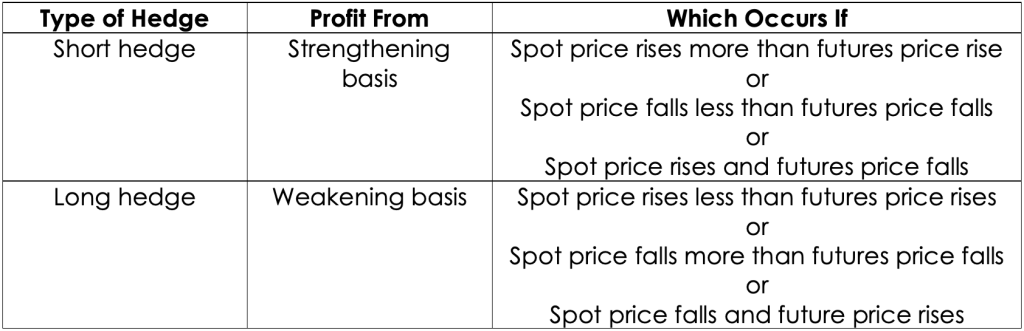

Aunque el creciente riesgo a la baja de BTC podría eventualmente crear una oportunidad de compra para los toros de BTC en el futuro, sin embargo, el sentimiento negativo de BTC se ha acumulado y, para la gestión de riesgos, se recomienda a los inversores que revisen sus estrategias de cobertura y arbitraje. La cobertura implica el uso de más de una apuesta simultánea en direcciones opuestas en un intento de limitar el riesgo de una pérdida de inversión grave. Primero, revisemos las diferencias entre las estrategias de cobertura.

Tomemos los contratos de futuros como ejemplo de cobertura.

Todavía hay algunos otros factores que influirán en la estrategia de cobertura general, como la fecha de vencimiento, la decisión de ser largo o corto y el número de contratos..

Protección de posiciones largas

El swap perpetuo es otro instrumento estructurado que los inversores pueden aprovechar. Supongamos que un bitcoin se cotiza ahora a $ 9,500 en el mercado al contado, y un intercambio perpetuo de BTC se cotiza a $ 9,600. Un inversor podría comprar un bitcoin en el mercado al contado con $ 9.500 y abrir una posición corta por el mismo valor ($ 9.500) en el mercado perpetuo al mismo tiempo..

- Cuando los precios de BTC suben, los inversores podrían beneficiarse del mercado al contado..

- Cuando los precios de BTC bajan, los inversores podrían cerrar la posición corta del swap perpetuo y sacar provecho de eso, compensar la pérdida en el mercado al contado..

Sin embargo, los operadores también deben considerar los factores de financiación y liquidación si mantener el swap durante un período prolongado es parte de su estrategia..

Oportunidades de arbitraje

El arbitraje es la práctica de negociar una diferencia de precio entre más de un mercado por el mismo bien en un intento de beneficiarse del desequilibrio, implica tanto una compra como una venta en un período muy corto. Supongamos el mismo escenario cuando un bitcoin se cotiza a $ 9,500 en el mercado al contado, y un intercambio perpetuo de BTC está a $ 9,600. Un inversor compra un bitcoin en el mercado al contado con $ 9,500 y abre una posición corta por el mismo valor ($ 9,600) en el mercado perpetuo al mismo tiempo..

- Los inversores pueden obtener beneficios si el diferencial entre los dos se redujo.

- Si el diferencial se amplía, la P no realizada&L del swap se vuelve negativo. En esta situación, los inversores pueden esperar el vencimiento de la liquidación. El precio de marca del swap generalmente se calcula en función del precio de contado, por lo que el precio de marca estaría muy cerca del precio de contado y la ganancia sería de aproximadamente $ 9,600– $ 9,500 = $ 100

- Cuando el precio al contado es más alto que el precio de intercambio, la ganancia total excede los $ 100.

Conclusión

La cobertura no es la búsqueda de operaciones sin riesgo. En cambio, es un intento de reducir los riesgos conocidos durante la negociación. Es una estrategia importante en los mercados financieros tradicionales y la gestión empresarial, y los operadores de cifrado pueden adoptar las prácticas que se han utilizado ampliamente en el comercio de acciones, divisas y materias primas. Al igual que cualquier otra operación de riesgo / recompensa, la cobertura da como resultado rendimientos más bajos para la parte involucrada, pero puede ofrecer una protección significativa contra el riesgo a la baja..